G&S: Del 60 Den sista bubblan (obligationsbubblan)

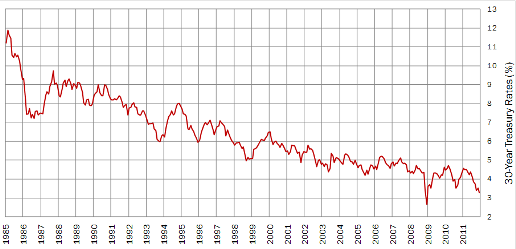

Av: Torgny PerssonI en artikel skriven i början av 2009 med namn ”Sjunkande räntor garanterar djupare depression” redogjordes för den 30-åriga trenden med sjunkande räntor och stigande pris på obligationer. I del 52 av Guld & Silverskolan behandlade vi den amerikanska obligationsbubblan. I dagens artikel följer vi upp diskussionen om sjunkande räntor och analyserar vad som händer då den 30-åriga trenden med sjunkande räntor slutligen bryts.

Bubblor genom belåning till låga räntor

Priset på amerikanska statsobligationer s.k. T-bills, T-Notes och T-Bonds har under flera decennier stigit samtidigt som avkastningen, räntan, sjunkit. En obligation är ett statspapper som innebär ett löfte om återbetalning av det lånade beloppet plus ränta. Priset på en obligation rör sig inverterat med avkastningen d.v.s. när priset på obligationen stiger, sjunker räntan och vice versa.

Den amerikanska centralbanken, Federal Reserve (Fed), är numera största innehavare av amerikanska statsobligationer. Detta sker genom att Fed intervenerar på obligationsmarknaden genom att köpa obligationer som amerikanska staten ställt ut. Detta kallas för kvantitativa penningpolitiska lättnader (eng. quantitative easing - förkortat QE). Videon nedan är en favorit i repris som förklarar detta fenomen.

Genom att Fed intervenerar och köper upp obligationer ökar efterfrågan artificiellt genom att spekulanter försöker förekomma (eng: front-run) Fed på så vis att de köper obligationer precis före Fed. På så vis kan spekulanterna sälja obligationen med vinst efter det att Fed har ökat efterfrågan och pressat upp priset ytterligare.

Diagrammet nedan visar utvecklingen med sjunkande räntor sedan 1985.

På en naturlig marknad återspeglar räntan risken för betalningsinställelse. När risken för betalningsinställelse ökar, sjunker priset på obligationen medan räntan stiger. Logiskt sett borde detta innebära att risken för amerikansk betalningsinställelse har minkat. Självklart är detta inte fallet. Räntorna har istället sjunkit på grund av att centralbanken planekonomiskt manipulerat ner räntorna till allt lägre nivåer. Förväntningen från obligationsspekulanter är att kunna tjäna riskfri avkastning genom att centralbanken står som garant för kontinuerligt sjunkande räntor.

Under de 30 år obligationspriserna stigit och räntorna sjunkit har vi bevittnat spruckna bostadsbubblor, IT-bubblor och välståndsbubblor. Bubblorna har uppstått genom hävstångsinvesteringar med belånade medel till artificiellt låg ränta. I takt med att bubblorna spruckit har kvarvarande investeringskapital sökt sig nedåt i Exters Pyramid.

Vad händer när ingen längre är intresserad av att investera i västerländska och i synnerhet i amerikanska skulder? Vad händer när gemene man inser att västvärldens stater är insolventa och det inte längre är möjlight att finansiera underskotten med utgivning av obligationer?

Efterfrågan på statsobligationer

Efterfrågan på obligationer som betalning för varor har dock minskat något procentuellt sett de senaste åren då ökningstakten på konsumtions- och lånecirkusen avtagit något. När västvärlden minskar sin konsumtion och därmed importerar mindre, efterfrågas färre obligationer som betalning för för de exporterade varorna.

När exporterande länders efterfrågan på obligationer sjunker blir situationen allt mer prekär för de länder som sitter med stora budget- och statsunderskott. När exporterande länder efterfrågar färre obligationer måste andra spekulanter köpa upp resterande mängd. Spekulationsefterfrågan på obligationer har, med hjälp av centralmaktens intervenering, ökat kraftigt de senaste åren.

Obligationsbubblan

Borträknat bubblan för fiat-pengar är obligationsbubblan den sista bubblan innan det finansiella papperssystemet kollapsar under sin egna vikt. Obligationsmarknaden har klarat sig hittills eftersom obligationer i och med statens skatte- och våldsmonopol setts som en jämförelsevis säker tillgång. I längden är det dock en förutsättning att utgivarna av statsobligationerna är solventa och kan återbetala lånen vilket självklart är omöjligt med tanke på den abnorma skuldsättning som råder.

Den amerikanska statsskulden är officiellt USD 14,7 biljoner. Med utestående åtaganden i form av pensioner och samhällsprogram är USA:s skuld betydligt högre. Att investera i amerikanska statsobligationer med löfte om tillbakabetalning är således knappast en säker investering.

Risk-fri investering

Om Fed garanterar köp av obligationer (och såldeds sjunkande räntor och stigande avkastning) behöver investeraren bara gissa Fed:s nästa steg för att garantera sig avkastning. Genom att studera samma statistik som Fed och genom att lyssna till Fed:s offentliga uttalanden om interventioner kan spekulanterna förekomma Fed på obligationsmarknaden.

Denna förekomst av nästintill risk-fri obligationsspekulation garanterar fallande räntor, vilket tydligt visats genom de senaste 30 årens räntenedgångar från två-siffriga räntenivåer till nivåer nära noll. När Fed annonserar eller insinuerar köp av obligationer startar den självuppfyllande protetian om kontinuerligt sjunkande räntor.

När obligationer används som betalning för importerade varor håller säljaren emellanåt obligationerna tills dess att de löper ut. Obligationsinnehavaren återfår då utlånade medel plus ränta. Obligationer som köps av spekulanter med förväntan om sjunkande räntor behålls sällan till inlösen utan säljs vidare med avkastning som mål.

Vem skall köpa tillbaka obligationerna?

Utländska investerares aptit för amerikanska obligationer har minskat och efterfrågan har upprätthållts genom Fed:s löften om ständigt sjunkande räntor. Fed ställer löften gentemot marknaden att de skall köpa och återköpa obligationer för att hålla nere räntan samtidigt som de skapar pengar ur tomma intet. Men vem skall köpa tillbaka obligationerna när sista man har köpt och alla trängs i utgången för att sälja av? Vem vill investera i amerikansk statsskuld då? Vilka är köparna som är villiga att investera långsiktigt i amerikansk statsskuld med tilltro till sunda amerikanska statsfinanser med budgetbalans och avbetalning av lån?

Inte undertecknad i alla fall. Skulle du vara intresserad av att investera i amerikanska lån med tro om sunda amerikanska statsfinanser och budgetbalans?

Vad händer när alla vill sälja dollarbaserade obligationer samtidigt?

Dagens investerare förväntar sig att kunna dumpa obligationerna i knäet på Fed som förväntas köpa tillbaka dessa. Detta samtidigt som stora exportländer (läs: Kina) är inlåsta i obligationsfällan utan någon möjlighet att sälja av då värdet på resterande obligationer snabbt skulle kollapsa vid en försäljning. I bästa fall försöker USA depreciera valutan till historiskt låga nivåer. I värsta fall kommer USA inte kunna underhålla sina skulder längre vilket skulle leda till en totalkollaps av dollarn.

När brister bubblan?

När ingen längre vill hålla obligationer baserade på västerländska länders skulder kan inte längre de statliga budgetunderskotten finansieras. Länderna blir insolventa med kraftigt deprecierande valutor och kaos som följd. I takt med att den allmänna insikten ökar om dessa länders ohållbara underskott och statsskuld ökar sannolikheten för minskad efterfrågan på obligationer.

Konsekvenserna av att gemene man slutligen inser att pappersinvesteringar inte har något värde riskerar bli kaosartade. En massiv skiftning av tillgångar från pappersinvesteringar till riktiga pengar – Guld och Silver - som varit värdebevarande under tusentals år är att förvänta.

Hur lång tid det tar innan bubblan i amerikanska obligationer spricker är svårt att sia om. Kanske rör det sig om några månader. Kanske rör det sig om några år i det fall stater och centralbanker lyckas fortsätta med att artificiellt sänka räntor genom att monetarisera skulder i form av återköp av egenutgivna obligationer. Det enda vi kan vara säkra på är att dagens fiat-pengar, precis som genom världshistorien, förr eller senare, kommer återgå till dess naturliga värde - Noll.

Kommentarer

jonriks 2011-09-28 14:18

Per-Arne 2012-04-20 17:37